2022.10.31

「株式交付」とは何か?自社株式を対価にできるM&Aの新手法

M&A

目次

1.新手法「株式交付」の登場

「株式交付」とは、2021年3月1日に施行された改正会社法(以下「改正会社法」といいます。)において追加された、新たな組織再編行為です。特に、M&Aの場面で、キャッシュの代わりに自社株式を対価として他社を買収(子会社化)することを可能にする新手法として注目されています。また、株式交付によりM&Aを行った上場企業の事例も、徐々に見られるようになりました。

1.1 そもそも「株式交付」とは?

会社法では、株式交付は「株式会社が他の株式会社をその子会社とするために当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付すること」と定義されています(会社法第2条第32号の2)。

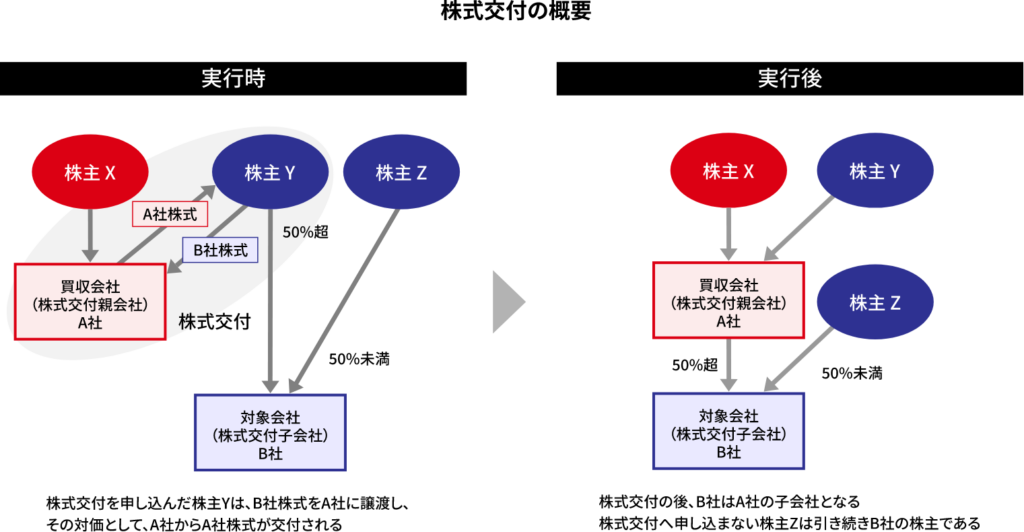

この定義が意味するところを、A社(買収会社)が、「株式交付」によりB社(対象会社)を子会社化(買収)するケースでご説明します。

株式交付の実行時(下図左)には、B社(対象会社)の株主Yが、保有するB社株式をA社(買収会社)に譲渡します。その対価として、A社(買収会社)が自社株式を株主Yに交付します。

この結果、株式交付の実行後(下図右)には、B社がA社の子会社になるとともに、株主YがA社の株主となります。なお、実行後にA社がB社株主総会の議決権を50%超保有することになれば、株主Yは複数でも構いません。

1.2 株式交付は、「部分株式交換」とも言える手法である

株式交付の結果、A社がB社株式を50%超取得して、B社はA社の子会社になります。

ここで注意しておきたいのは、すべてのB社株主がB社株式を譲渡する必要はない、ということです(ただし、株式交付後、B社が子会社になる必要はあります。)。右上の図では、株式交付に参加しない株主Zは、株式交付後も、引き続きB社の株主に留まります。

つまり、全ての株主が株式を交換したのではなく、一部の株主(この例では株主Y)のみが株式を交換している状態になっており、いわゆる「部分株式交換」という状況になっています。なお、「株式交換」というのは法律用語であり、後述するように全ての株主(この例で言えば株主YとZ)が対象となります。

2. 株式交付はどうして導入されたか?

株式交付制度が創設される前にも、「株式交換」や「現物出資」を用いることにより、買収会社が自社株式を対価に他社を買収することは、制度上可能でした。しかし、株式対価M&Aの手法として「株式交換」と「現物出資」を活用するには、以下のような使いにくさがありました。

・ 株式交換: 100%子会社化が前提

「株式交換」は、主として持株会社の設立や100%親子関係を構築することを想定して創設された制度であり、買収会社は対象会社の株式の100%を取得することになります(会社法第2条第31項)。このため、買収会社が対象会社を完全子会社(100%子会社)とすることまでは予定していない場合、株式交換は利用できません。

・ 現物出資: 検査役調査・財産価額填補責任等のハードル

買収会社は、対象会社の株式を自社へ「現物出資」させることでも、株式対価M&Aが実現できます。しかし、現物出資では、原則として検査役の調査が必要になる(会社法207条)上に、買収会社株式の引受人(対象会社の株主)及び買収会社の取締役等に財産価額填補責任(会社法212条1項2号、213条)が課されています。また、買収会社株式の発行が有利発行となり得ることにより、買収会社が公開会社であっても、株主総会の特別決議が必要(会社法201条)と判断されることも多い、といった高いハードルがありました。

そこで、改正会社法では、株式を対価とする子会社化をより円滑に行うための、新たな組織再編行為として「株式交付」制度が導入されました。

株式交付は、株式交換とは違い、買収会社が対象会社を完全子会社(100%子会社)としないまでも、株式対価で対象会社の子会社化が可能です。また、株式交付は、株式交換に類似する組織再編行為として設計されており、現物出資に係る上記のような規制は受けません。

3. 株式交付の特徴

株式交付制度が導入された経緯から、以下のような「株式交付」の特徴が導かれます。

3.1 対価が買収会社(株式交付親会社)の株式である

株式交付では、対象会社の株式を譲り受ける対価として、買収会社の株式が交付されます。

株式交付の対価は、買収会社の株式の他に、金銭等の財産を組み合わせることも認められます。ただし、対価には、買収会社の株式を含む必要があります。対価に買収会社の株式が一切含まれない状況は認められません(会社法第774条の3第1項第3号)。

株式交換では、買収会社の親会社の株式(のみ)を交付すること(三角株式交換)や、金銭のみを交付すること、無対価で行うことが認められていることと対照的です。

これは、株式交付が、自社株(買収会社の株式)を買収対価として親子会社関係を作る制度として導入されたためです。

3.2 対象会社を子会社にする

株式交付は、対象会社を子会社にする組織再編行為です。すなわち、株式交付によって、買収会社の「子会社でなかった」対象会社が、「子会社になる」ことが必要になります。

例えば、もともと子会社である会社の株式をさらに買増すことや、子会社に満たない持分の取得は、「子会社に『する』」ことに該当しないため、株式交付は利用できないことになります。ちなみに、株式交換では、事前に子会社である会社に対しても適用できるので、株式交付とは対照的です。

3.3 子会社は「持株基準」で判定

3.2で説明したとおり、株式交付とは「子会社」化するための制度です。このため、株式交付での「子会社」化が具体的に何を意味するのかが重要です。

改正会社法によれば、会社法施行規則第3条第3項第1項に掲げる子会社としようとする場合に限り株式交付が可能とされています(会社法第2条第32号の2)。これは、「自己の計算において所有している(対象会社の株主総会における)議決権割合が50%を超える」会社としようとする場合(いわゆる「持株基準」の子会社になる場合)にのみ、株式交付ができる、ということです。

逆に言えば、議決権所有割合が50%未満の「実質支配力基準」上の子会社にしようとする場合、株式交付は利用できません。なお、「実質支配力基準」とは、自己(買収会社)の意思と同一の内容の議決権を行使すると認められる者の議決権数や、取締役会に占める自己(買収会社)の役員等などの状況から子会社を判定する考え方です。

これは、客観的かつ形式的な基準で、株式交付が実施できるかを判断できるようにするためです。

3.4 対象会社(株式交付子会社)自身は当事者でない(株主総会も取締役会も原則不要)

創設の経緯でご説明したとおり、株式交付は、株式対価で子会社化をできるようにする仕組みであり、対象会社の完全(100%)子会社化までは前提としていません。

このため、完全子会社化が前提の「株式交換」とは違い、株式交付は、対象会社の株主全員の株式を一律に召し上げるものではありません。株式交付では、対象会社株主から買収会社へ、個別に対象会社株式を譲り渡すという構成になります。ここから、株式交付の当事者は、買収会社と対象会社の株主であり、対象会社自身は当事者に含まれないことになります。

したがって、買収会社では、原則として「株式交付計画」の承認について株主総会決議(特別決議)が必要になりますが、対象会社では、株主総会決議や取締役会決議など自らが当事者となる手続は不要とされています。

ただし、対象会社が株式譲渡制限会社である場合には、通常の株式譲渡と同様に、対象会社における株主総会又は取締役会の譲渡承認決議が必要になる(会社法139条1項)ので、留意が必要です。

【株式対価M&Aのスキーム比較】

| 項目 | 株式交付 | 株式交換 | 現物出資 |

|---|---|---|---|

| 対象会社 | 株式会社 (外国会社は不可) | 株式会社 (外国会社は不可) | 制限なし |

| 対価の種類 | 自社株式、金銭等 (金銭等のみは不可) | 自社株式、金銭等 (金銭等のみも可) | 自社株式 |

| 部分取得 | 可(子会社化が必要) | 不可(全部取得が必要) | 可 |

| 子会社株式の 追加取得 | 不可 | 可 | 可 |

| 子会社における株主総会の特別決議 | 不要 | 要 | 不要 |

| 現物出資規制 (検査役調査、不足額填補責任) | 無 | 無 | 有 |

| 対象会社株主の 課税関係 | 対価の80%以上が自社株式の場合、株式対価部分について課税繰延べ | 金銭等不交付の株式交換の場合、課税繰延べ | 適格現物出資の場合、課税繰延べ |

4. どのような場面で利用されるか?

買収会社の株式を対価とするM&Aの機会を広げる「株式交付」ですが、例えば、以下のような場面で活用することが考えられます。

4.1 M&A資金の調達が難しい場合

資金に余裕のないベンチャー企業など、M&A資金の調達が難しい企業が買収を行うのにあたり、株式交付を活用するケースが想定されます。株式交付では、株式対価や混合対価(キャッシュと株式対価の組み合わせ)でM&Aが実行できます。

4.2 買収後も、対象会社の経営株主に経営のインセンティブを与えたい場合

対象企業の経営株主(オーナー社長等)に対して、買収後も引き続き対象会社に関与させることや、買収企業とのシナジー創出への協力を希望する場合が考えられます。

株式交付によって、買収会社株式が交付されることで、買収シナジーを買収会社株式の株価上昇の形で享受する機会を経営株主へ与えることになります。

4.3 過半数の株式を取得したいが、完全子会社化までは考えていない場合

株式交付では、議決権比率50%超の子会社化を行う必要がありますが、100%子会社化は前提とされていません。買収後も対象会社株主の一部を残す場合に適した手法です。

4.4 対象会社にコンタクト出来ない株主がいる場合

株式交付では、対象会社の株主総会決議は不要です。株式の売却に応じてもらえない株主や、コンタクトできない大株主がいる場合でも、株式交付であれば、対象会社における株主総会を開催せずに実行できます。

4.5 自社株式の株価が割高な水準にある場合

対象会社の買収対価総額を一定とした場合、自社株式の株価が高いほど、交付する自社株式数(希薄化率)を抑えることができます。

4.6 自己株式(金庫株)を活用したい場合

株式交付では、新株の発行に替えて、自己株式(金庫株)の処分によって株式を対象会社株主(譲渡人)に交付することができます。もし、買収会社が株式対価に足る自己株式を保有し、これを交付できる場合、新株発行時の登記等に係るコストを節約できる可能性があります。

ただし、議決権の希薄化率については、新株発行と自己株式処分で違いが生じないので留意が必要です。

4.7 資産管理会社へ株式を移動したい場合

個人が保有する株式を、資産管理会社に移動したい場合、株式譲渡や現物出資を使うと、通常、譲渡所得税等が発生します。しかし、株式対価が対価総額の80%以上である株式交付を利用することで、課税なしで株式を移動させることが考えられます。

5. 株式交付の手続

買収会社(株式交付親会社)から見ると、株式交付は、いわば「部分的な株式交換」です。実施にあたり、株式交換に準ずる手続が必要になります。

一方、3の3.4でも説明したように、株式交付は、対象会社株主との個別の株式譲渡と位置づけられるため、対象会社(株式交付子会社)における手続は定められていません(株式交付子会社が譲渡制限会社である場合の株式譲渡承認は除きます。)。

ここでは、買収会社(株式交付親会社)の手続を概観します。

5.1 株式交付計画の作成

株式交付親会社は、「株式交付計画」を作成し(会社法774条の2後段)、以下の事項を定めます。

- 株式交付子会社(対象会社)の商号及び住所

- 株式交付親会社が譲り受ける株式交付子会社の株式の数の下限(※)

(※)議決権が50%超となるように定める必要があります - 対価として交付する株式交付親会社の株式の数又はその算定方法

- 株式交付親会社の資本金及び準備金の額に関する事項

- 株式交付子会社の譲渡人に対して交付する金銭等に関する事項(該当ある場合)

- 株式交付子会社株式の譲渡しの申込みの期日

- 株式交付の効力発生日

5.2 株式交付計画の承認

原則として、株式交付親会社は、株式交付の効力発生日の前日までに、株主総会の特別決議によって株式交付計画を承認する必要があります(会社法816条の3第1項)。

ただし、その他の組織再編行為と同様に、株式交付親会社が交付する親会社株式を含む財産合計額が純資産額の5分の1を超えない場合には、上記の手続は要しないものとされています(簡易株式交付。会社法816条の4第1項本文)。

なお、株式交付差損が計上される場合や、株式交付親会社が公開会社でない場合は、簡易株式交付は採れません(会社法816条の3第2項、816条の4第1項但書)。また、株式交付親会社の株主に対する通知の日から2週間以内に、一定数以上の株主が、株式交付に反対する旨を株式交付親会社に対して通知したときも、株式交付計画について株主総会特別決議を経る必要があります(会社法816条の4第2項)。

5.3 株式交付計画書等の通知・株式の譲渡しの申込み

株式交付親会社は、株式交付子会社の株式の譲渡しの申込みをしようとする者に対して、株式交付計画の内容等を通知します(会社法774条の4第1項)。

なお、申込みをしようとする者は、申込みの期日までに、譲り渡そうとする株式の数等を記載した書面を株式交付親会社に交付する必要があります(会社法774条の4第2項)。

【株式交付を行う予定の無い株主への通知の要否】

株式交付親会社側で、株式交付子会社株式を譲り受ける予定の無い株主に対しては、後述する総数譲渡契約の有無に関わらず、株式交付親会社からの通知は不要と考えられています。

これは、会社法上、株式交付親会社は、どの申込者から株式交付子会社の株式の譲渡しを受けるか、受けるとしてその株数をどうするかについては、原則として、株式交付親会社の裁量に委ねられているからです(割当自由の原則。会社法774条の5第1項)。

5.4 割当ての決定と通知

株式交付親会社は、申込者の中から株式交付子会社の株式を譲り受ける者を定め、かつその者に割当てる譲受株式数を定めます(会社法774条の5第1項)。その上で、効力発生日の前日までに申込者に対して通知します(会社法774条の5第2項)。

【総数譲渡契約】

なお、株式交付子会社の株式を譲り渡そうとする者が、株式交付親会社が株式交付に際して譲り受ける株式交付子会社の株式の総数の譲り渡しを行う契約(総数譲渡契約)を締結する場合があります。

この場合、申込みと割当てが、総数譲渡契約の締結で完結するため、5.3と5.4の手続に関する規定は適用されません(会社法774条の6)。

5.5 株式交付の効力発生

5.4の通知を受けた申込者は、株式交付子会社の株式の譲渡人(会社法774条の7第1項第1号)となり、効力発生日に通知を受けた数の株式を株式交付親会社に給付し(会社法774条の7第2項)、株式交付親会社の株主となります(会社法774条の11第2項)。

5.6 その他の手続

株式交付以外の組織再編行為と同様に、事前開示書面及び事後開示書面の備置き(会社法816条の2、816条の10)、差止請求(会社法816条の5)、反対株主の株式買取請求(会社法816条の6)、債権者異議手続(会社法816条の8)が定められています。

なお、これらの規定は、株式交付親会社の株主及び債権者に対して定められているものです。対象会社について定められたものではありません。

6. 株式交付の税務

ここでは、株式交付に関する税務のうち、対象会社株主(譲渡人)の課税関係についてのみ触れます。

株式交付によって、対象会社株主(譲渡人)は、その保有する対象会社(株式交付子会社)の株式を、買収会社(株式交付親会社)へ譲渡します。その際の、譲渡人における課税関係が問題になります。

株式交付の対価が買収会社の株式のみだと、当然、譲渡人はキャッシュを受け取れません。その際、原則どおりに、株式交付の時点で対象会社株式の譲渡益に課税されると、譲渡人は、現金を受け取っていないにも関わらず納税を迫られることになります。

この問題に対応する形で、令和3年度(2021年度)税制改正により、株式交付の取扱いに関する税制措置が設けられました。

すなわち、譲渡人が法人の場合、株式交付の対価として株式交付親会社の株式のみが交付されたときはその株式譲渡損益は繰り延べられます(租税特別措置法66の2)。譲渡人が個人の場合には、譲渡が無かったものとみなされます(租税特別措置法37の13の3)。

なお、株式交付の対価に金銭等を含む場合であっても、株式交付親会社の株式の価額が、対価の総額の80%以上であれば、譲渡損益のうち株式交付親会社株式に対応する部分については課税が繰り延べられます(個人の場合には、株式交付親会社株式に対応する部分について、譲渡が無かったものとみなされます)。

7. 金融商品取引法との関係

会社法上の組織再編行為として定められた「株式交付」ですが、金融商品取引法(金商法)との関係を検討する場合、株式交付のもつ2つの側面、すなわち7.1 対象会社株式の取得という側面と、7.2 買収会社の株式を発行(交付)する側面を考えることが重要です。

7.1 対象会社株式の取得の側面と公開買付(TOB)規制

対象会社株式の取得という側面では、株式交付による株式の取得は、金融商品取引法(金商法)における「買付け等」に該当します。

加えて、株式交付では、対象会社が買収会社の子会社となる(50%超の議決権が保有される)必要があるため、自ずと、株式交付後の株券等所有割合は3分の1超となります。

したがって、対象会社が有価証券報告書提出会社である場合、株式交付によって対象会社の株式を取得するには、原則として「公開買付け(TOB)」による(金商法が定める公開買付規制に服して株式交付を進める)必要があります。

7.2 買収会社株式の交付の側面と発行開示規制

買収会社株式の交付の側面では、株式発行の対象となる買収会社株式が「上場株式」である場合、その勧誘行為は、金商法上の「勧誘」に該当すると考えられます。

このため、株式交付により買収会社の株式を交付するのに先立って、買収会社株式発行に係る「有価証券届出書」の提出が必要と考えられます。

8. まとめ

これまで、日本では現金対価のM&Aが中心でした。従来、株式対価M&Aの手法として「株式交換」がありましたが、対象会社を100%子会社化する必要があったため、利用場面が限られていました。しかし、「株式交付」制度の導入や、その後の税制の整備等に伴い、株式対価のM&Aを可能とする環境が整ってきたといえるでしょう。

今後は、自社株式を対価として他社を子会社化することを可能にする新手法として、株式交付がM&Aや事業承継の場面で活用される機会も増えてくると思われます。

このとき、株式交付制度がなぜ導入されたのか、どのような特徴をもつのか理解することで、株式交付について、会社法、税法、金商法等に定められたルールの見通しが良くなるでしょう。

以下は、本コラムの要約となります。

8.1 株式交付の特徴

- 株式交付は、2021年3月1日施行の改正会社法で定められた新しい組織再編行為

- 自社株式を対価として対象会社の株式を譲り受ける

- 株式交付は、いわば「部分的な株式交換」。対象会社を子会社化する必要はあるが完全子会社化までは前提としていない

- 株式交付は、現物出資で求められる検査役調査や出資財産の填補責任等が課されない点で、株式対価M&Aのハードルを低くした

- 株式交付での子会社は、議決権比率のみ(持株基準)で判断される

8.2 株式交付の手続

- 株式交付の当事者は、買収会社と対象会社株主。対象会社は当事者ではないため、対象会社の株主総会は不要

- 株式交付の買収会社における手続は、株式交換に準じたもの

- 買収会社は、原則として、「株式交付計画」を株主総会の特別決議が必要。簡易株式交付に該当すれば株主総会決議は不要

- 買収会社が、自社株式を割当てる予定のない対象会社株主に、株式交付計画等を通知することは不要と考えられる

8.3 株式交付の税務

- 株式交付の対価総額のうち、買収会社株式の価額の割合が80%以上であれば、対象会社株主において譲渡損益(株式対価部分)の課税は繰延べられる

8.4 株式交付と金商法との関係

- 対象会社が有価証券報告書提出会社であれば「公開買付規制」に服すと考えられる

- 買収会社株式が上場していれば、「有価証券届出書」の提出義務が生じると考えられる