2022.11.02

M&A・事業承継において留意すべき自己株式取得の論点

M&A

事業承継

目次

1. 自己株式の取得について

自己株式の取得は、多くの上場企業が株主還元策の一つとして実施しており、その内容をご存知の方も多いと思います。一方で、M&Aや事業承継といった局面においても、自己株式の取得がスキームの一環として広く利用・検討されていることをご存じでしょうか。

上場企業が実施する自己株式取得を見ますと、会社が自己株式を株主から取得するだけであり、複雑には見えません。譲渡する側の株主から見ても、保有する株式を発行会社に譲渡するか、その他の第三者に譲渡するかの違いだけのようにも思われます。

しかし実際には、株主総会決議や財源規制といった会社法上の手続に加え、株主の税負担など、会社側も株主側も、自己株式の取得にあたって検討すべき論点は少なくありません。

特に、非上場企業の場合には、「みなし配当課税」という形で個人株主の税負担が高くなる可能性があり、自己株式取得の実施にあたり大きな障害となることがあります。

そこで、本コラムでは、自己株式取得を検討する際に留意すべき点について触れていきたいと思います。

1.1 そもそも自己株式の取得とは

まず、自己株式の取得とは、株式会社が自ら発行した株式を株主から取得することをいいます。

会社法上、自己株式の取得は、すべての株主に保有株式の売却機会を与える方法を原則としつつも(会社法156~159条)、特定の株主から取得することが認められています。

ただし、特定の株主から取得する場合、原則として株主総会の特別決議が必要となり、また当該特定の株主は決議において議決権を行使することができません。

なお、上場企業が市場内取引(ToSTNeT-3等の立会外取引を含む)や公開買付け(TOB)により自己株式を取得する場合、株主総会決議は不要となります。

会社法は、このように厳しい規制を設けることにより、特定の株主のみが不当に有利な取り扱いをうけることのないように対処しています。

1.2 非上場企業における自己株式取得

自己株式の取得は、上場企業のみならず、非上場企業においても利用されています。特に、非上場企業の場合は上場企業に比して株式の流動性が低いため、発行会社が自己株式を取得することで、株主に売却の機会を与えることが、しばしば検討されます。

また、非上場企業では、株式が相続された場合に、株主の相続人から発行会社が自己株式を取得する旨を定款で定めているケースも見られます。それは、発行会社にとって望ましくない者が株主となることを避けるためでもありますし、株式が多数の株主に分散することを防ぐためでもあります。株式が多くの株主に分散した場合は、将来の事業承継やM&Aが円滑に進まないリスクが生じます。

2. 自己株式取得の財源規制(分配可能額)

会社法では、会社債権者保護を念頭に、通常の配当と同様に、自己株式の取得について財源規制を設けています。

具体的には、会社法及び会社計算規則において定められた一定の計算方法によって算出される分配可能額の範囲内でのみ自己株式の取得が認められています。

分配可能額の詳細な計算方法は割愛しますが、一口に言えば、「その他資本剰余金」と「その他利益剰余金」を併せた金額に相当します。

2.1 分配可能額が不足する場合

一方、自己株式の取得を実施したいが、分配可能額が足りないというケースも想定されます。

この場合、減資等により資本金又は資本準備金の額を剰余金に振り替えることで、分配可能額を増加させることが可能です。

たとえば、2022年9月に公表された投資ファンドのインテグラルと実施したダイオーズ(4653)のMBO(Management Buy-Out、経営者による買収)*1、2022年4月に公表された投資ファンドのKKRによる日立物流(9086)へのTOB(Takeover bid、市場外での株券等の公開買付け)*2の事例では、いずれも減資を通じて剰余金を増加(分配可能額を確保)させた後に、自己株式を取得するスキームとなっています。

*1:株式会社ダイオーズ 2022年9月1日付プレスリリース「MBOの実施及び応募の推奨に関するお知らせ」8頁

*2:株式会社日立物流 2022年4月28日付プレスリリース「HTSK株式会社による当社株式に対する公開買付けの開始予定に係る賛同の意見表明及び応募推奨に関するお知らせ」11頁

3. 自己株式の取得に係る税務上の取り扱い(みなし配当課税)

自己株式の取得は、上記のとおり配当と同様の財源規制が適用されるものの、株式を譲渡する株主の立場から見ると、譲渡先が発行会社であるか発行会社以外の第三者であるかの違いでしかないように思われます。

しかしながら、株主が第三者に譲渡するケースと、発行会社に譲渡するケース(自己株式の取得)とでは、株式を売却する株主の課税関係は大きく異なります。また、株主が法人であるか個人であるかによっても、課税関係が大きく異なります。例をあげて説明します。

3.1 具体的な計算例

株主Aは、非上場の株式会社Y(発行済株式数100株)の株式を10株(10%)保有しており、10株全てを譲渡するとします。株主AのY社株式簿価(取得原価)は300とします。

また、株主Aには他の所得がないと仮定します。

【ケース①】株主Aが、発行会社Y以外の第三者に対してY社株式10株を500で譲渡(第三者への譲渡)

【ケース②】株主Aが、発行会社YにY社株式10株を500で譲渡(自己株式の取得)

ケース①では、譲渡対価は500、譲渡原価は300となり、その差額である200がY社株式譲渡益となります。会計上も税務上も取り扱いは同じです。

【①のケースにおける株主Aの損益】

| 会計上の損益 | 税務上の損益 | |

|---|---|---|

| Y社株式の譲渡対価 | 500 | 同左 |

| Y社株式の譲渡原価 | 300 | 同左 |

| 譲渡益 | 200 | 同左 |

なお、株主Aが法人の場合、譲渡益に対して30.62%~34.59%(東京都の場合)の税率が適用される一方、株主Aが個人の場合、上場株式・非上場株式に関わらず、譲渡益に対して20.315%の税率が適用されます(申告分離課税)。

一方、ケース②では、会計上の取り扱いは①と同じです。一方で、税務上は資本の払戻しと利益配当が同時に行われたものとして取り扱われます。資本の払戻額が、税務上のY株式譲渡対価となり、利益配当がみなし配当となります。

資本の払戻額とみなし配当の額は次のように計算します。

簡便化のため、会計上の純資産と税務上の純資産は一致しているものと仮定し、発行会社の利益剰余金は1,000、資本金及び資本準備金(資本金等)は2,000とします。

まず資本の払戻額を計算します。資本の払戻額は、Y社の資本金等の額に自己株式の取得割合10%を乗じて計算しますので、200(=2,000×10%)となります。そして、資本の払戻額が、税務上の譲渡対価となります。

次に、みなし配当は、発行会社Yへの譲渡対価が資本の払戻額を超える金額として計算しますので、300(=500-200)となります。

したがって、株主Aの税務ポジションは、Y社株式譲渡損▲100(=200-300)と配当300となります。

【②のケースにおける株主Aの損益】

| 会計上の損益 | 税務上の損益 | |

|---|---|---|

| Y社株式の譲渡対価 | 500 | 200 |

| Y社株式の譲渡原価 | 300 | 300 |

| 譲渡益 | 200 | ▲100 |

| みなし配当 | - | 300 |

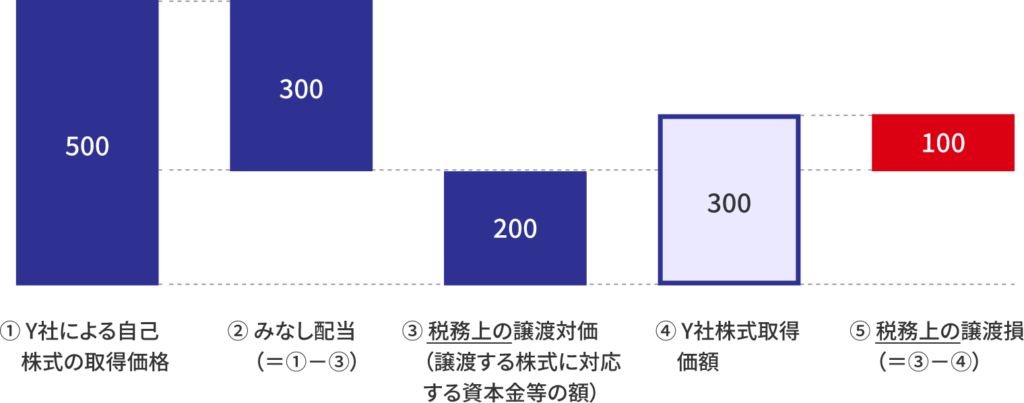

上記の事例を図示すると、以下のようになります。

ここで、ケース②で注意を要するのが、株主が法人であるか、個人であるかによっても、課税関係が大きく異なる点です。

3.2 株主が「法人」の場合の課税関係

株主Aが法人の場合、受取配当等の益金不算入の規定(注)により、みなし配当300のうち、50%は課税されません。具体的には、株主Aの保有割合が10%のため、みなし配当300のうち、その50%(150)のみ課税対象となります(下表【受取配当金の益金不算入割合】参照)。

また、同時に株式譲渡損▲100が生じるため、合計すると課税対象は50(150-100)となります。

【②のケースにおける株主Aが法人の場合】

| | 会計上の損益 | 税務上の損益 |

|---|---|---|

| Y社株式の譲渡対価 | 500 | 200 |

| Y社株式の譲渡原価 | 300 | 300 |

| 譲渡益 (A) | 200 | ▲100 |

| みなし配当 (B) | - | 300 |

| 課税所得(A + B × 50%) | 50 |

(注)受取配当等の益金不算入制度

法人株主(内国法人)が受け取る配当が、株式の保有割合や保有期間に関する一定の要件を満たす場合に、当該株主の保有割合に応じて、受取配当等の20%~100%が課税対象外となる制度です。

【受取配当金の益金不算入割合】

(2022年4月1日以後開始する事業年度から適用)

| 区分 | 保有割合 | 益金不算入額 | 源泉徴収の要否 | |

|---|---|---|---|---|

| ① | 完全子法人株式等に係る配当等 | 100%*1 | 配当等の額 | 不要*5 |

| ② | 関連法人株式等に係る配当等 | 1/3超~100%未満*2,3 | 配当等の額-当該配当等に 係る利子相当額*4 | 不要*5 |

| ③ | ①、②、④のいずれにも 該当しない株式等に係る配当等 | 5%超かつ1/3以下 | 配当等の額×50% | 必要 |

| ④ | 非支配目的株式等に係る配当等 | 5%以下*3 | 配当等の額×20% | 必要 |

※1 配当等の計算期間(計算期間が1年超の場合、1年間)を通じて100%保有している必要があります。なお、みなし配当の場合はその効力発生日の前日において100%保有している必要があります。

※2 配当等の計算期間(計算期間が6か月超の場合、6か月間。また、みなし配当の場合はその効力発生日の前日までの期間で判定)を通じて1/3超保有している必要があります。

※3 関連法人株式等及び非支配目的株式等の保有割合の判定は、配当等を受け取る内国法人との間に完全支配関係がある他の法人を含めて判定します。

※4 関連法人株式等に係る配当等の額の4%(当該適用事業年度の支払利子等の10%が上限)です。

※5 2023年10月1日以後に支払いを受けるべき配当等が源泉徴収不要となります。

3.3 株主が「個人」の場合の課税関係

株主Aが個人の場合、法人と異なり受取配当等の益金不算入制度がないため、みなし配当300がそのまま課税対象となります。同時に株式譲渡損▲100も生じますが、有価証券の譲渡益は分離課税となるため、他に有価証券譲渡益がない限り、他の所得と相殺できません。

【②のケースにおける株主Aが個人の場合】

| | 会計上の損益 | 税務上の損益 |

|---|---|---|

| Y社株式の譲渡対価 | 500 | 200 |

| Y社株式の譲渡原価 | 300 | 300 |

| 譲渡益 (A) | 200 | ▲100 |

| みなし配当 (B) | - | 300 |

| 課税所得 (B) | | 300 |

3.4 受取配当(非上場株式)の税率

法人が受け取る配当は、上場株式・非上場株式の区別なく、上記の受取配当等の益金不算入制度の適用後の金額が他の所得と合算され、30.62%~34.59%(東京都の場合)の税率にて課税されます。

個人が非上場株式に係る配当を受ける場合は、総合課税の対象となります。そのため、所得税と住民税を併せると、最高税率は55%になり、配当控除を加味しても税負担率は50%近い水準となります。

上記の取り扱いを見ますと、一般的には法人株主は株式譲渡損と受取配当金の益金不算入のメリットにより、税負担率は小さくなります(税率30.62%の場合、上記の例では税負担率は約7.7%(≒50×30.62%/200))。

先述したダイオーズのMBOやKKRによる日立物流へのTOBの事例においても、法人株主の節税メリットを享受するために、自己株式取得がスキームに組み込まれていると考えられます。

一方で、個人株主は、株式譲渡損を他の所得と相殺できず、みなし配当に係る税負担率も相応に高くなります。

したがって、M&Aや事業承継の一環で自己株式の取得を検討する場合には、法人株主、個人株主の税負担率も考慮したうえでスキームを検討する必要があります。

4. 自己株式の取得に代わるスキームの一例

先述の通り、個人株主より自己株式を取得するケースでは、当該株主の税負担率の高さが障害となることがあります。そこで、自己株式の取得以外の方法も検討が必要となりますが、以下はその一例です。

①発行会社以外の第三者への譲渡

上記の例を用いますと、株主Aは他のY社株主などの発行会社以外の第三者へY社株式を譲渡することにより、みなし配当課税を回避できます。

株式譲渡益は課税されますが、他の所得と分離されて課税され(総合課税ではない)、上場株式・非上場株式のいずれにおいても、譲渡益に係る税率は20.315%となります。

②スクイーズアウト(株式併合)

株主Aは少数株主のため、株式併合を行うことにより株主Aの持株数を1株未満とすることができます。そして、1株未満となった端数株式を、発行会社Yに譲渡する場合、当該株式譲渡はみなし配当課税の対象にならず、また、譲渡益は①と同様に分離課税(税率20.315%)となります。

③相続人に対する株式の売渡請求

仮に、株主AがY社株式を相続している場合には、発行会社Yは売渡請求という方法により株主Aが保有するY社株式を取得することができます。なお、請求可能な期間は、相続を知ってから1年以内です。

また株主Aは、相続したY社株式について相続税を課されている場合には、相続税の申告期限の翌日から3年以内(相続発生から3年10ヶ月以内)であれば、発行会社Yに株式を譲渡した場合であっても、みなし配当課税の対象外となります。ただし、①と同様に、譲渡益として分離課税の対象となります。

5. まとめ

- 自己株式の取得は、上場企業による株主還元策としてのみならず、M&Aや事業承継におけるスキームの一環としても広く利用・検討されている

- 自己株式の取得には、財源規制(分配可能額の範囲内)があり、分配可能額が不足する場合は減資等により分配可能額を増加させることが可能

- 税務上、自己株式の取得は資本の払戻しと利益配当が同時に行われたものとみなされ、株式を譲渡する株主が法人の場合と個人の場合で課税関係が異なる

- 非上場企業による自己株式の取得に個人株主が応じる場合、みなし配当が総合課税の対象となり、個人株主の税負担が大きくなる可能性がある

- 自己株式の取得に代えて、発行会社以外の第三者への株式譲渡、スクイーズアウト(株式併合)、(株主が相続人の場合)株式売渡請求といった手法も検討の余地がある