2023.01.30

M&A初心者でも分かる!事業承継におけるM&Aスキームの考え方 ~オーナー経営者がおさえるべきスキームのポイントを解説~

M&A

事業承継

目次

1.スキームの選択によって会社売却に伴うオーナーの手取額が大きく変わる?

事業承継を検討するオーナーにとって、M&Aが選択肢の1つであることは広く認識されているように思います。ただし、「M&Aで会社を売却する方法は?」と聞かれると、オーナー(株主)が保有する株式を買い手に売却する株式譲渡を想定されることが多いと思います。

ところが、会社の売却方法は株式譲渡に限られません。「売り手と買い手がどのように会社(又は事業)を売買するか」、この手法のことをM&Aにおける「スキーム(取引手法)」と言います。M&Aにより事業承継を成功させるためには、売り手であるオーナーの意向に加えて、買い手の意向や対象会社の状況等を総合的に勘案し、最適なスキームを選択することが求められます。

また、スキームの検討にあたっては、対象会社の事業、従業員、取引先、許認可等への様々な影響を考慮する必要があります。これらの点に加えて、売り手と対象会社の税負担がどのようになるかも重要なポイントです。なぜなら、会社を売却して得られる対価には法人税や所得税が課税されるため、税負担の多寡によって売り手であるオーナーの手取額が大きく変わるからです。

本稿では、代表的なM&Aスキームである株式譲渡と事業譲渡を通じて、スキームを比較検討する際に考慮すべき重要なポイントを取り上げるとともに、株式譲渡と事業譲渡以外のスキームの活用方法についても触れていきたいと思います。

2.M&Aスキームを考えるための重要なポイント

事業承継におけるM&Aの代表的なスキームとして「株式譲渡」と「事業譲渡」があります。まずはこの2つの特徴を見ながらスキームを考えるうえで重要となるポイントをご説明します。

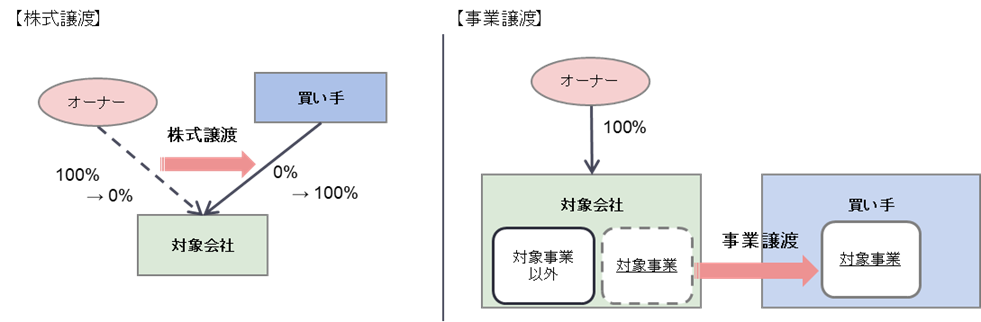

下図(スキーム図)は、株式譲渡と事業譲渡を図示したものです。また、下表(表2.1)は株式譲渡と事業譲渡の主な特徴をまとめたものです。売り手はオーナー経営者(株主)を想定しています。また、ここではM&Aの対象となる会社のことを「対象会社」、M&Aの対象となる事業のことを「対象事業」と定義しています。

(スキーム図)

表2.1 (株式譲渡と事業譲渡の主な特徴)

2.1 M&Aによって何を譲渡するのか

まず初めに、スキームを検討する際に重要なポイントとして、譲渡対象を何にするのか、という点です。

株式譲渡では、売り手である株主が保有する「対象会社の株式」が譲渡対象であり、事業譲渡では「対象会社の事業」が譲渡対象となります。

事業承継では、対象会社全体を現状のまま売却することを検討することが多いと思いますが、この場合には株式譲渡が適していると言えます。一方で、対象会社が複数の事業を営んでおり、特定の事業のみを譲渡することを検討している場合には、事業譲渡が適しています。また、事業譲渡は譲渡対象とする資産、契約、特許などを個別に選択するため、譲渡対象事業に関連する資産・契約等のうち、その一部(例:不動産、債権債務)を譲渡しないことも可能です。

2.2 売却対価(キャッシュ)を受け取りたいのは誰か

次に、会社売却によって誰に売却対価(現金)を残したいか、という点です。

上表の通り、株式譲渡では、株式を譲渡する株主(オーナー)が直接対価を手にします。一方、事業譲渡では事業の売却対価は対象会社が得ることなり、オーナーに対価が直接渡ることはありません。事業譲渡の場合においても、オーナーがキャッシュを手にしたいと考える場合には、対象会社からオーナーに売却対価を還流する必要があります。オーナーが売却対価を獲得するには株式譲渡では1つのプロセスで済みますが、事業譲渡では2段階のプロセスを踏む必要があります。

ここで留意すべき点は、事業譲渡を通じて生じた売却益は対象会社において課税されますが、売却対価をオーナーへ還流した場合、更にオーナーにおいても課税が生じる可能性がある点です。つまり、二重に課税される可能性があるということです。したがって、誰が売却対価(キャッシュ)を手にしたいのか、という点を考慮したうえで、不必要な課税が生じないようにスキームを検討する必要があります。

株主(オーナー)に現金を残したいのであれば、事業譲渡を選択するのは、望ましくないことが分かります。

2.3 売り手と対象会社の税負担(個人と法人で売却益にかかる税率が異なる)

続いてのポイントは、会社売却を通じて得られた利益に対する税負担(税率)です。

株式譲渡により、個人であるオーナーに売却益が生じた場合、所得税(住民税を含みます。以下同じ)が課されます。この場合、所得税率は20.315%です。株式の売り手が法人の場合には、株式売却益は他の所得と合算されたうえで法人税が課されます。法人税率は30.62~34.59%(東京都の法人実効税率)です。

つまり、株式譲渡では、売り手が個人か法人かによって、10%以上税率が異なります。

事業譲渡の場合は、売り手は必然的に対象会社(法人)となりますので、事業の売却益に法人税が課されます。法人税率は株式譲渡の場合と同じです。なお、対象会社に繰越欠損金がある場合には、欠損金と事業の売却益を相殺することができます。これは法人が株式を売却した場合も同様です。

所得税と法人税の税率に着目した場合には、株式譲渡における所得税率の方が10%以上低いという点をご理解頂ければと思います。

以上、株式譲渡と事業譲渡の主な特徴を見ることにより、M&Aスキームを検討する際の重要なポイントについて触れてきましたが、スキームの検討においては、よりテーラーメイドの対応が必要となることもあります。次のセクションでは、一歩進んで、株式譲渡と事業譲渡以外のM&Aスキームを見ていきたいと思います。

3.株式譲渡と事業譲渡以外のスキームの活用方法

株式譲渡や事業譲渡以外にも、会社売却を実現する方法は複数あります。ここでは、①会社分割を用いたスキーム、②配当・自己株式取得を用いたスキーム、③役員退職慰労金を組み合わせたスキーム、の3つを取り上げたいと思います。

3.1 会社分割の活用方法 :オーナーが個人利用する会社資産を無税で切り離すための手法

会社分割も、会社の事業の一部又は全部を移転するという点では事業譲渡と同じです。一方で、事業譲渡と会社分割で異なる点も複数あります。M&Aスキームの検討という観点で触れておきたい点は、会社分割は税務上の一定の要件を満たす場合に「適格分割」という取り扱いがあり、事業の移転を無税で行える点です。事業譲渡にはこのような取り扱いはありません。「非適格分割」となれば、事業譲渡と同様に、移転元の会社において売却益に法人税が課されます。

会社分割によって含み益のある事業又は資産を別の会社に移転させる場合であっても、会社分割が適格分割に該当すると、この含み益に課税されることなく事業又は資産を移転させることができます。事業譲渡では、含み益のある事業又は資産の移転に伴い、事業を移転した対象会社において売却益が生じるため、法人税を課される可能性があります。

ここでは、適格分割の税務上の要件について詳しく述べるのではなく、どのようなケースにおいて会社分割を用いるニーズがあるのか、という点を考えたいと思います。

オーナー企業の場合、対象会社が事業とは関連しない資産を所有していることがあります。このような資産を「非事業用資産」といいます。非事業用資産には、会社所有の資産ではあるものの、実質的にはオーナーが個人的に利用している資産も該当します(例:オーナーが利用する車、不動産、保険契約)。

3.1.1 個人利用の会社資産そのものを分割すると課税される場合がある

事業承継を検討中のオーナーから見れば、非事業用資産には個人的に利用している資産も含まれるので、これらの資産は第三者に売却せずに引き続き所有したいというニーズもあると思います。また、会社を買う第三者の立場からすれば、買収したいのはあくまでも事業に必要な資産であって、非事業用資産は買収したくないというケースが多いと思います。

この場合、会社分割を利用して事業に必要な資産のみを買い手に譲渡するという方法も考えられます。この方法はシンプルでわかりやすいのですが、事業譲渡と同様、移転に伴って生じた売却益は法人税の課税対象となります。下図のようなケースです。

3.1.2 会社分割と株式譲渡を組み合わせたスキームは、個人利用の会社資産を無税で切り離せる

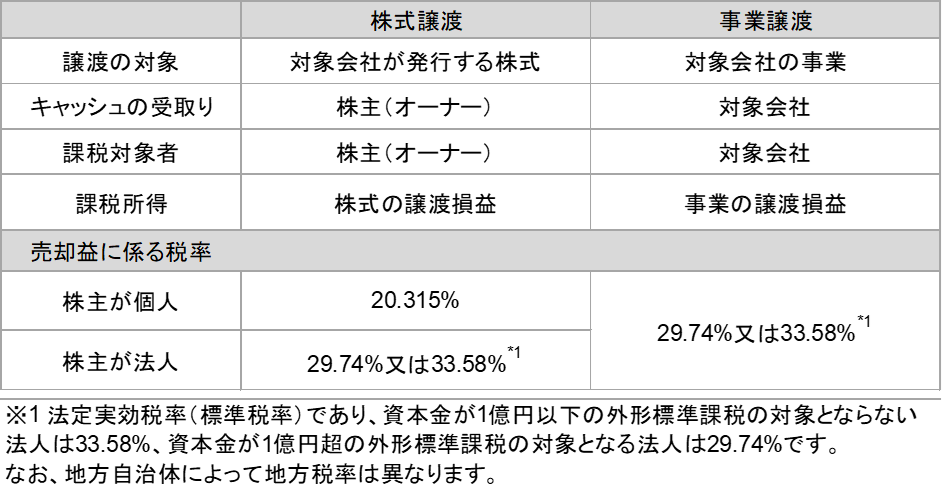

一方で、上記と同じ結果を実現するにあたり、無税で対象事業のみを譲渡できる方法もあります。会社分割と株式譲渡を組み合わせたスキームです。このスキームを図示すると以下のような手順を踏みます。

上図を見ますと、会社分割のステップ(Step1)において、課税されることなく非事業用資産(車や投資用不動産など)を別会社に移転しています。これは、会社分割が税務上の「適格分割」に該当するからです。適格分割の具体的な要件はここでは割愛しますが、要件の1つに株式の継続保有要件があります。

この要件は、上図で言えば、オーナーが分割承継会社(上図「別会社」に該当)の株式を、会社分割後も継続して保有する見込みであることが求められます。

一方、分割会社(上図「対象会社」に該当)の株式はそのような継続保有要件の対象とはならず、分割会社の株式を会社分割後すぐに第三者に譲渡しても(Step2)、適格分割の判定には影響がありません。

したがって、非事業用資産を別会社に移転させるとともに、対象事業のみが残った分割会社の株式を買い手に譲渡すれば、対象事業のみを買い手に譲渡することと同じ結果となります。

また、オーナーは別会社において非事業用資産を引き続き利用できることになります。

なお、Step2で、オーナーから買い手に対象会社の株式を譲渡しますが、株式譲渡に伴う売却益は、オーナーにおいて所得税が課されます(税率は20.315%)。先ほどの議論は、会社分割時に対象会社で、法人税が課税されないということであって、オーナーが株式を売却した場合の所得税は課されますので、混同しないようご留意ください。

3.2 対象会社に余剰キャッシュがあるときに検討されるスキーム

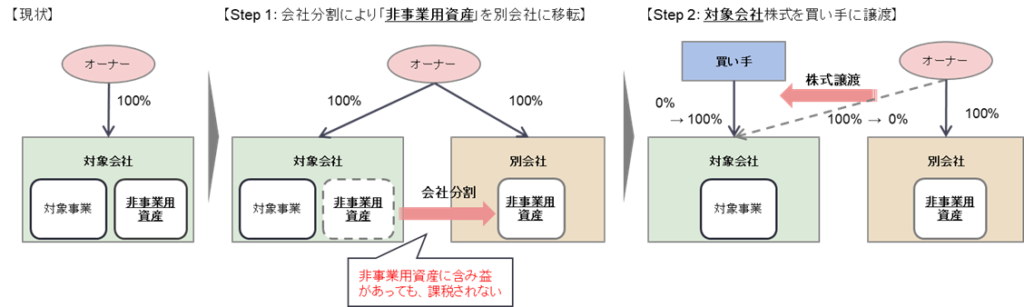

続いて、対象会社に余剰キャッシュがあるときに検討されるスキームについてです。これは、どちらか言えば買い手の意向に配慮したスキームで、配当や自己株式取得を利用した手法です。これらのスキームを図示したものが下図となります。

対象会社が余剰現金を多く保有しているときに、なぜ配当や自己株式取得を検討するのか、これは次のような理由によります。

通常、対象会社が保有する余剰現金は対象会社の株式価値にプラスされます。

簡単な数値例で考えます。対象会社の(余剰現金以外の本業に基づく)事業の価値が10億円であるとします。この場合、対象会社が余剰現金を5億円保有しているとすると、この余剰現金分だけ、株式価値が増加します。したがって、株式価値は、事業の価値10億円に余剰現金5億円をプラスした、合計15(10 + 5)億円となります。

このケースでは、買い手は株式の取得対価として15億円を支払う必要がありますが、15億円のうちの5億円は余剰現金に基づくものです。つまり、5億円のキャッシュを5億円のキャッシュで買うということになります。

買い手の立場からすれば、現金を現金で買うような不必要な資金移動を避け、事業の価値に基づく10億円部分だけを取得したい、というニーズが生じます。

上記のニーズに応える1つの方法が、株式の譲渡実行前に、配当や自己株式取得により、余剰現金5億円をオーナーに還流するというものです。この方法によれば、上記の数値例で言えば、買い手は10億円で株式を取得できることになります。

ただし、配当や自己株式取得を通じて、個人株主であるオーナーが配当を受け取る場合、高い税負担率に留意が必要です。なお、自己株式取得の場合にも、「みなし配当」という形で配当課税が生じる可能性があります。

みなし配当の詳細はここでは割愛しますが、弊社コラム「M&A・事業承継において留意すべき自己株式取得の論点」に詳細がございますので併せてご覧いただければ幸いです。

個人株主が非上場企業から配当を受け取る場合、配当は総合課税の対象となります。所得税と住民税を併せると、最高税率は55%になり、配当控除を加味しても税負担率は50%近い水準となります。

したがって、個人株主であるオーナーが対象会社から配当を受け取る場合には、配当の半分近い金額しか手元に残らないことになります。

なお、上場企業からの配当は、20.315%の源泉徴収で完結しますが、発行済株式総数の3%以上を有する大口株主は、この軽減税率が適用されず、上場株式に係る配当も総合課税の対象となります。

一方、法人株主が受け取る配当は、上場株式・非上場株式の区別なく、受取配当等の益金不算入制度の適用後の金額が他の所得と合算され、30.62%~34.59%(東京都の法人実効税率)の税率にて課税されます。

オーナーが資産管理会社を通じて株式を保有している場合、資産管理会社が受け取る配当は上記の益金不算入制度が適用され、配当の一部又は全部が課税対象外となるため、配当に係る税負担率は相対的に低い水準になります。つまり、オーナー株主が、法人の場合は、益金不算入制度を使って配当を行うことが有効になりますが、オーナー株主が個人の場合は配当を行うことは殆どのケースで不利になります。

3.3 役員退職慰労金の税負担率の低さに着目したスキーム

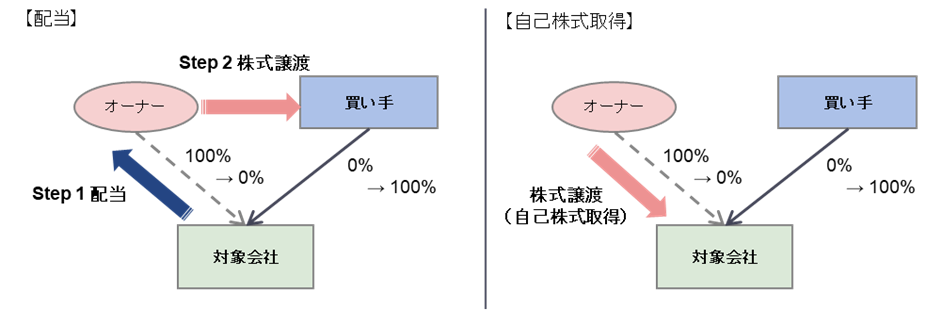

最後に、オーナー企業の場合、M&Aをきっかけに、経営者でもあるオーナーが会社経営から退くこともあると思います。この場合、株式譲渡代金の一部を対象会社からオーナーに役員退職慰労金として支給する手法を、検討することは多くあります。

スキームを図示すると、下図のようになります。

このスキームは、役員退職慰労金の税負担率と、株式譲渡の税負担率の差異に着目したもので、オーナーに対して一定の範囲内で役員退職慰労金をまず支払い、残りを株式譲渡代金として支払うというものです。

オーナーの立場から見ると、全てを株式譲渡代金として受取るより、上記のスキームの方が税引後の手取額が増える可能性があるため、このスキームを検討する価値があります。

ただし、手取額が増えるのは、役員退職慰労金の税負担率が、株式譲渡の税負担率よりも低いことを前提としています。

役員退職慰労金は、退職所得控除後の金額に2分の1を乗じた金額が課税所得となりますが、給与所得と同様、所得税は累進課税で計算されます。そのため、役員退職慰労金にかかる税負担率は、場合によっては株式売却益にかかる税率20.315%以上となり、税負担が増える可能性がありますのでご留意ください。

この点について、簡単な数値例を用いて説明します。

対象会社の株式価値が15億円と仮定し、3つのパターンの組み合わせを比較したいと思います。

1つ目は、株式譲渡対価として15億円、役員退職慰労金は無いケースです(下表「パターン①」に該当)。

2つ目は、株式譲渡対価として12億円、役員退職慰労金として3億円支払うケースです(下表「パターン②」に該当)。

3つ目は、株式譲渡対価として14.5億円、役員退職慰労金として0.5億円支払うケースです(下表「パターン③」に該当)。

なお、対象会社における役員退職慰労金の節税効果は割愛しています。

上表のパターン①は、株式譲渡のみのケースです。

株式譲渡益に係る税率は20.315%(「表面税率」といいます。)ですが、株式の簿価部分には税金はかかりませんので、税負担率(税負担額÷譲渡金額)は19%となります。

次に、上表のパターン②をご覧ください。

このケースでは、株式譲渡と役員退職慰労金を組み合わせています。しかしながら、退職金の税負担率が株式譲渡の税負担率よりも高く、結果として手取合計額はパターン①より減少しています。これは、退職金が高額となる場合、退職所得に適用される所得税率が高くなるからです。

上表のパターン③は、スキームとしてはパターン②と同じですが、15億円の内訳を変更したものです。パターン③では退職金の支給額が相対的に少額であり、退職所得に適用される所得税率も低くなることから、手取合計額はパターン①に比べて増えています。

以上より、役員退職慰労金の税負担率は、支給額次第で株式譲渡の税負担率よりも高くなり、場合によっては手取額が少なくなってしまうケースもあるとご理解いただけたと思います。

また、役員退職慰労金を支払うスキームを検討する場合には、役員退職慰労金額がいくらであれば株式譲渡よりも低い税負担率となり、全体として手取額が最大となるのか、事前のシミュレーションが必要になる点にご留意ください。

4.まとめ

- 事業承継のM&Aにおいては、スキーム(取引手法)によって、手取り金額が異なるため、入念な検討が必要である。

- 事業承継におけるM&Aのスキームを検討する際には、①何を譲渡するのか(株式か事業か)、②誰に現金を残したいか(株主か会社か)、③売り手や対象会社の税負担はどうなるのか、がポイントとなる。

- 株式譲渡の売却益にかかる税率は、個人が20.315%、法人は約30~34%であり、大きく異なることは、スキーム構築にあたって考慮すべきである。

- 対象会社がオーナー個人に関連する資産(非事業用資産)を所有している場合、会社分割を用いることにより無税で非事業用資産を切り離すことが可能である。

- 対象会社に余剰現金がある場合、配当や自己株式取得によりオーナーに資金還流が可能であるが、個人株主の場合、配当は総合課税の対象となるため、高い税負担率になるので留意が必要である。

- 役員退職慰労金の支払と株式譲渡を組み合わせることにより、オーナー株主の手取額を増やせる可能性がある。役員退職慰労金の税負担率は、ケースバイケースであり、シミュレーションが必要である。