2024.07.29

意外と奥深いネット・デット(純有利子負債)、初心者にも分かりやすく解説します!

~企業価値と株式価値を結ぶ架け橋「ネット・デット」~

M&A

目次

1. はじめに

株式価値 = 企業価値 - ネット・デット

一般的にはこのような計算式が成り立ちます。読者の皆様は、そもそもこの計算式の意味を理解していますでしょうか?また、「ネット・デット」には何が含まれるか説明できますでしょうか?例えば、ネット・デットには、リース債務や退職給付債務が含まれるかご存じでしょうか?(含まれる場合もあれば、含まれない場合もある、というのが正解です。興味のある方は、コラムの続きをお読みください。)

実は、プロの視点からでも、これらは単純ではない奥深い問題が含まれています。本コラムでは、普段あまり深く議論されることの少ない「ネット・デット」に焦点を当てたいと思います。

昨今の事業承継、M&Aの盛り上がりにより、株式価値や企業価値の算定手法も広く一般に認知されてきました。読者の皆様のなかにも、ディスカウンテッド・キャッシュ・フロー法(DCF法)やマルチプル法(類似会社比較法、倍率法)を用いて株式価値等を計算した経験がある方も多いのではないでしょうか。

DCF法やマルチプル法は、本来は非常に緻密な計算が必要となりますが、一定の仮定を置くことで比較的シンプルな計算式で株式価値を計算することが可能です。その際、企業価値から株式価値を導き出す過程で「ネット・デット(Net Debt、ネット有利子負債、純有利子負債)」の計算が必要となります。このネット・デットの計算は簡単そうに見えてなかなか厄介です。割り切って簡便的に行うケースもありますが、しっかり計算しようとすると意外に様々な論点を含んでいます。

ネット・デットは、有利子負債(利息を付けて返済する必要がある負債)から余剰現預金(現預金のうち事業運営上必要となる運転資金を除いた金額)を控除して算出しますが、その「有利子負債」の範囲や「余剰現預金」の計算方法など、細かい点まで考えだすと色々と疑問点が出てきます。

今回のコラムでは、株式価値評価の実務におけるネット・デットの基本的な考え方について説明いたします。まだ株式価値評価を行ったことがない初心者の方にも分かりやすく解説しますので、是非ご一読ください。

2. ネット・デットは株式価値算定で使用する重要な財務数値

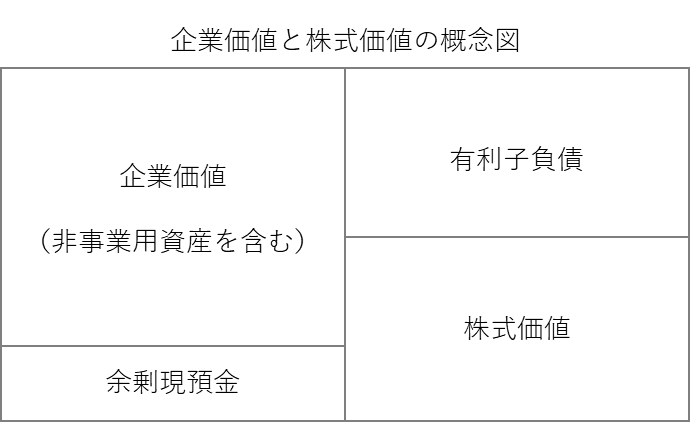

ネット・デットは、株式価値を評価する際に、企業価値から減算する項目です。企業価値は資金提供者である株主及び債権者の両者に帰属する価値です。このため、株式価値(株主に帰属する価値)を計算するには、企業価値から有利子負債(債権者に帰属する価値)を控除することが必要です。このときの控除金額は、有利子負債(デット)から企業が保有する余剰現預金(キャッシュ)をネット(相殺)した金額とするため、これを「ネット・デット」と呼びます。

ネット・デットがマイナスになる場合、つまり有利子負債(デット)よりも余剰現預金(キャッシュ)が大きい場合を「ネット・キャシュ」といいます。ネット・キャッシュは、いわばマイナスのネット・デットであり、株式価値の計算にあたり企業価値に加算します。

なお、余剰現預金も企業価値に含まれるとする考え方もありますが、本コラムでは便宜上、余剰現預金は企業価値と区別(企業価値に含まれない)して記載しています。

※企業価値、株式価値及びネット・デットの関係

【計算式】

株式価値=企業価値(非事業用資産を含む)- ネット・デット(有利子負債-余剰現預金、注)

(注)ネット・キャッシュの場合は企業価値に加算

2.1 DCF法にはエンタプライズDCF法とエクイティDCF法がある

ディスカウンテッド・キャッシュ・フロー法(DCF法)は、将来のフリー・キャッシュ・フローを一定の資本コストで割り引くことにより、企業価値又は株式価値を算定する評価手法です。DCF法には、株主及び債権者に帰属するキャッシュ・フロー(すなわちフリー・キャッシュ・フロー)を割り引いて企業価値を計算する①エンタプライズDCF法と、株主に帰属するキャッシュ・フローを現在価値に割り引いて株式価値を計算する②エクイティDCF法がありますが、単にDCF法という場合には前者の①エンタプライズDCF法を指すことが一般的です。

①エンタプライズDCF法は、主に事業会社の株式価値評価において用いられており、有利子負債を自己資本と同様に資金調達手段と位置付け、事業会社は資金提供者(債権者及び株主)から調達した資金を事業に投下することで事業を運営すると捉えています。一方の②エクイティDCF法は、主として銀行等の株式価値評価に用いられており、こちらでは、有利子負債(預金が大半を占める)は融資、トレーディング等に充てるための原資であり、金利やトレーディング収益等を生み出すための運転資本(事業会社の買掛金、未払費用等と同様)と考えるため、①エンタプライズDCF法と異なり、有利子負債を資金調達手段と捉えていません。なお、この場合の②エクイティDCF法におけるキャッシュ・フローは、①エンタプライズDCF法におけるフリー・キャッシュ・フローに、有利子負債(預金等)の増減、支払利息等の債権者に帰属するキャッシュ・フローを加減算して算出します。

これらのDCF法とネット・デットの関係については、①エンタプライズDCF法では、株主及び債権者の両者に帰属する「企業価値」から債権者に帰属する価値(有利子負債、余剰現預金がある場合は減額する)を控除して株主に帰属する価値(株式価値)を計算することになります。一方の②エクイティDCF法では、株主に帰属するキャッシュ・フローから株式価値を直接求める計算方法のため、有利子負債の減算は行いません(余剰現預金は加算します。)。

2.2 マルチプル法(類似会社比較法)

マルチプル法とは、評価対象の企業と事業内容、規模、収益性、成長性等が類似する上場企業の株式価値又は企業価値に基づく一定の倍率を算定し、その倍率を評価対象企業の財務指標に乗じて価値を評価する方法をいいます。マルチプル法で用いられる倍率には、①企業価値を求めるEV/EBITDA倍率、EV/EBIT倍率等、②株式価値を直接求めるPER(株価収益率)、PBR(株価純資産倍率)等があります。

マルチプル法とネット・デットの関係も前述のDCF法と同様に考え、①企業価値を求めるEV/EBITDA倍率、EV/EBIT倍率を用いる場合は、倍率を用いて算出した企業価値からネット・デットを差し引いて株式価値を計算しますが、②株式価値を直接求めるPER、PBRを用いる場合は、ネット・デットは使用しません。

【株式価値算定手法とネット・デット】

| 株式価値の算定手法 | ①企業価値からネット・デットを控除して株式価値を算出 | ②直接株式価値を算出 (ネットデットは使用しない) |

|---|---|---|

| DCF法 | ・エンタプライズDCF法 (通常のDCF法) | ・エクイティDCF法 (余剰現預金は加算する) |

| マルチプル法 (類似会社比較法) | ・EV/EBITDA倍率 ・EV/EBIT倍率 | ・PER(株価収益率) ・PBR(株価純資産倍率) |

3. ネット・デットの計算

3.1 デットライクアイテムとキャッシュライクアイテム

ここでは、ネット・デットの計算について詳しくご説明します。まずは、「デットライクアイテム」と「キャッシュライクアイテム」についてご説明します。

デットライクアイテム(Debt like Items)は、負債類似項目ともいい、株式価値の計算上、企業価値から控除すべき将来の支出・損失または収入の減少をもたらす項目をいいます。例えば、退職給付債務、役員退職慰労引当金、未払配当金、資産除去債務、偶発債務等が挙げられます。

一方のキャッシュライクアイテム(Cash like Items)は、株式価値の計算上、企業価値に加算すべき余剰資金類似項目をいい、 例えば、運用目的の有価証券、節税目的の保険積立金等が挙げられます。

デットライクアイテムとキャッシュライクアイテムは、株式価値計算上、ネット・デットに加減算(それぞれ有利子負債と余剰現預金に加算)しますが、計算式で示すと以下のとおりです。

【ネット・デットの計算式】

ネット・デット=(有利子負債+デットライクアイテム)-(余剰現預金+キャッシュライクアイテム)

次にデットライクアイテム、キャッシュライクアイテム等のうち、実務上よく論点に挙がる項目について説明します。

3.2 退職給付債務の取り扱い

3.2.1 退職給付費用をデットライクアイテムとして計算する場合

退職給付債務は、株式価値の算定上、注意が必要な項目の一つです。前述のとおり、デットライクアイテムに含めて計算することが一般的ですが、デットライクアイテムに含めずに、運転資本と捉えフリー・キャッシュ・フローとして考える方法もあります。

株式価値計算上、退職給付債務をデットライクアイテムとして計算する場合には、以下の点に留意が必要です。

①退職給付債務の計上額は、税効果を考慮すること

実際に従業員に支給する退職金は、支給された時点で税務上損金に算入されるため、当該節税効果を考慮する必要があります。具体的には、退職給付債務(年金資産控除後)に(1-実効税率)を乗じた金額をデットライクアイテムとして計上します。ただし、節税効果(法人税等の減少)が生じるのは、現時点ではなく退職金が実際に支給される将来時点になります。退職給付債務の計算の仕方次第では、節税効果の時間価値が反映されない点につきご注意ください。

②将来計画のキャッシュ・アウト・フローから、退職給付費用のうち、利息費用、期待運用収益、数理計算上の差異の費用処理額等を除外して計算すること

少しテクニカルな論点となりますが、将来の損益計画において見込まれる退職給付費用のうち、勤務費用は将来の退職給付債務を構成するためキャッシュ・アウト・フローとして計算すべきですが、それ以外の利息費用、期待運用収益、数理計算上の差異の費用処理額等については、フリー・キャッシュ・フローの計算上、キャッシュ・アウト・フローに含めません。退職給付債務(及び控除項目としての年金資産)をデットライクアイテムと扱う場合、これに係る利息(及び運用収益)に相当する金額は、有利子負債にかかる支払利息と同様、事業に係るキャッシュ・フローと見做すことが出来なくなるためです。ややこしい論点ですが、理論上何が正しいかを把握しておくことは実務においても重要ですので取り上げました。

3.2.2 退職給付債務を運転資本の増減として計算する場合

一方で、退職給付債務を買掛金等と同様に運転資本と考え、計画期間各期のフリー・キャッシュ・フローの増減を通じて株式価値に反映する方法もあります。この場合には、退職給付債務はデットライクアイテムとせず、将来の損益計画における各期の退職給付費用(利息費用、期待運用収益、数理計算上の差異の費用処理額等を含みます。)をキャッシュ・アウト・フローとして計算します。

専門家が行う株式価値算定書においても、退職給付債務をネット・デットに計上しておきながら、その増減をキャッシュ・フロー計算に含めてしまうといったミスを散見します(いわゆる「ダブルカウント問題」)。株式価値算定を専門家に依頼する際には、この辺りを正確に理解しているか確認してみることも必要かもしれません。

3.2.3 「ダブルカウント問題」の解説

話が退職給付債務から脱線しますが、上述のダブルカウント問題の簡単な解説をします。非常にベーシックな内容ですが、明示的に解説している文章が少ないので、こちらで言及します。

例えば、有利子負債10億円、金利が10%とします。支払利息は年1億円発生します。税効果は話を単純化するために無視します。

キャッシュ・フロー上は、1億円のキャッシュアウトが毎年生じます。DCF法の計算では、当該支払利息は金融費用ですので、フリー・キャッシュ・フロー(FCF)には含めず(足し戻す)、FCFはゼロとなります。このFCFが、いわゆる「アンレバード・フリー・キャッシュ・フロー」といいます(負債がない場合のFCF)。では、キャッシュ・アウト・フローがゼロなので、この会社の株式価値はゼロでしょうか?それは違います。借入金の負担を考慮していないから間違いです。借入金の負担相当を控除するために、「ネット・デット」として、10億円を企業価値から控除するというわけです。これにより、この会社の株式価値は、▲10億円ということになります。

では、支払利息相当の1億円を、誤ってFCFに含める(足し戻さない)場合、どういう計算になるのでしょうか?(間違った)FCFの計算は、▲1億円が毎年計上されます。その現在価値(=企業価値)は、10%で割り戻すと、▲10億円になります。これに更に、「ネット・デット」相当額10億円を控除すると、10億円を2回差し引いてしまうことになり、この会社の株式価値を▲20億円とみることになってしまします。借入金が10億円だけの会社なら、正しい株式価値は▲10億円です。これが、「ダブルカウント問題」の正体です。

つまり、10億円の借入金相当の負担(マイナスの価値)を、FCFの現在価値とネット・デットとで、二重に引いてしまっているということです。

これは極めて単純な例なのでミスをすることはおそらく無いと思いますが、退職給付債務やリース会計で、このようなダブルカウントのミスは散見されます。つまり、ネット・デットを控除する場合には、対応する支払利息相当額をFCFには含めてはいけない、ということです。平たく言うと、マイナスの価値を、PL(FCF)でみるのか、BS(ネット・デット)でみるのか、どちらかにしないといけない、ということになります。

3.3 リース債務

リース取引により生じるリース債務は、リース取引の経済的実態を「資産の割賦購入」と捉えた場合、未払リース料は借入金等の有利子負債と同様の性質を持つと考えられます(このため会計上はオンバランス処理をします。)。したがって、リース債務は借入金と同様、株式価値の計算上、企業価値から控除する必要があります。この場合、リース費用のうち支払利息相当額は、フリー・キャッシュ・フロー計算上、借入金利息と同様、キャッシュ・アウト・フローに含めません。

なお、当該リース取引がファイナンス・リース取引であれば、会計上、リース債務が貸借対照表に計上されていますが、オペレーティング・リース取引の場合は、現行の日本の会計基準ではオフバランスとなるため、別途リース債務を見積る必要があります。実務上は重要性にもよりますが、オペレーティング・リース取引については、会社の会計処理に合わせ支払リース料(利息部分を含みます。)をキャッシュ・アウト・フローとして計算し、リース債務を企業価値から控除しない方法も採用されています。

つまり、先程の退職給付債務と同様、「ダブルカウント」にならないように、①リース債務をネット・デットに計上し、支払利息相当額をキャッシュ・アウト・フローから控除する、または②リース債務をネット・デットに計上せず、支払リース料(支払利息相当額を含む)をキャッシュ・アウト・フローに含めるとともに、未払リース料などの経過勘定を運転資本として処理する、のどちらかの処理を行う必要があります。

3.4 取引保証金等

貸借対照表の負債項目のうちデットライクアイテムに含めるかどうか判断に迷う項目も存在します。例えば、取引先から差入れを受けている取引保証金が挙げられます。取引保証金のなかには、利息を支払うものがあり、その面からは有利子負債と考えることができます。一方で、商品代金の前受け的な性質を有するものもあり、事業上の運転資本の一部と捉えることも可能です。

このように有利子負債と運転資本のいずれに該当するかは、科目名で画一的に判断するのではなく、取引実態を把握して、個別に判定・選別することが必要です。繰り返しになりますが、当該負債項目をデットライクアイテムとする場合には、フリー・キャッシュ・フローを計算するのにあたり、原則として、当該負債項目に係る利息相当額を除外する必要があることにご留意ください。

3.5 余剰現預金の水準

ネット・デットの計算において常に論点となるのが、この余剰現預金です。理論的には、「現預金残高のうち事業運営上必要となる金額以外の金額」ですが、実務上はなかなか計算が難しく、バリュエーション担当者の悩みのタネとなっています。

例えば、評価対象会社が卸売事業を営んでいるケースで、買掛金の支払サイトが売掛金の回収サイトよりも短い場合、その差を埋める資金が必要となります。また、将来の予測不能な支出や損失に備えるための予備的資金という観点から事業運営上、一定の金額が必要と考えることもできます。

実務上、余剰現預金の計算については、一定期間の日次資金繰り表を確認し、現預金残高のボトム水準を余剰現預金とみなす方法、売上高・販管費等の財務実績をベースに推計する方法(例:年間売上高×何%)、類似上場企業の財務数値を参考に推計する方法等が用いられています。

また、そもそも現預金について「余剰現預金」と「必要最低現預金」に区別する必要があるかどうかという議論もあります。例えば、100億円の現預金があって、10億円は必要最低現預金、90億円は余剰現預金だとします。余剰現預金のみを価値とみるやり方の場合は、90億円しか価値としてカウントせず、10億円は価値としてはみないということになります。なぜなら、常に必要最低現預金を10億円は寝かせておかなければならないので、継続企業を前提とすれば、必要最低現預金相当の金額は引き出すことができず、実質的には価値が無いという考え方をとります。一方で、そこに現預金が10億円存在するのに、その価値をみないというのは、理論は抜きにして、直感的な理解としては納得し難いことはないでしょうか?理論的に考えても、必要最低現預金の10億円について、必要に応じて機動的に外部借入で同額を調達できる見込みがあるならば、この10億円は引き出すことができるようになる(株主への分配も可能になる)とも考えられます。そのような背景もあって、また、そもそも必要運転資本を計測し難いということも相まって、現預金を全額価値としてカウント(ネット・デットの計算上控除)するという考え方がとられるケースもあります。非常に悩ましい問題です。

3.6 非支配株主持分

非支配株主持分とは、連結子会社の資本のうち親会社持分に属さない部分をいいます。企業価値の観点でみれば、子会社を含む連結ベースの企業価値のうち、親会社株主以外の少数株主(非支配株主)に帰属する価値を指します。

非支配株主持分は、上記の退職給付債務、リース債務等と異なり会計上の「負債」ではありませんが、連結ベースの企業価値のうち親会社株主に帰属しない価値のため、デットライクアイテムと同様、企業価値から控除する必要があります。

この非支配株主持分の価値を控除し忘れるというミスも散見されます。留意が必要なポイントの一つです。

4. その他M&Aでネット・デットが用いられる場面

4.1 デューデリジェンス等での検出事項の取り扱い

M&Aの実務において、買手企業がデューデリジェンスを実施した際、株式価値に反映すべき事項が検出されることがあります。例えば、未払となっている人件費、未納となっている租税債務・社会保険料、老朽化した工場・設備等の改修費用、訴訟債務等が挙げられます。これらは株式価値の計算上、具体的に将来のキャッシュ・アウト・フローとして企業価値に反映させる方法も考えられますが、デットライクアイテムとして企業価値から直接控除する方法も用いられています。

ここでもダブルカウント問題に留意する必要があり、また税効果をどのように価値に反映するか検討が必要となります。更に、遠い未来に発生するかもしれない事象について、その現在価値をどう考えるかという論点もあります。

4.2 M&A契約における価格調整条項で用いられるケースも

ネット・デットは、M&A契約における価格調整条項において用いられるケースがあります。価格調整条項は、M&Aの取引実行日までの対象会社の株式価値の変動等を譲渡価格に反映するため、事後的に価格調整を行うことを定めた条項です。M&A取引では、通常、契約締結時点と取引実行時点にタイムラグが生じるため株式価値が変動する可能性があり、そのため最終契約書等において譲渡価格を調整する条項を設ける場合があります。

この価格調整の計算方法においてネット・デットがしばしば用いられています。具体的には、価値算定の基準日と取引実行日時点のネット・デットを計算し、その差額に基づき譲渡価格を加減算します。この価格調整の計算についても留意が必要です。例えば、ネット・デットが減少したからといって、必ずしも株式価値が上昇したとは限りません。BS項目の入り繰りが生じただけ(例えば、業績見通しに変化がないにもかかわらず、売掛金(買掛金)が一時的に減少(増加)したことのみが原因で、現預金が増加してネット・デットが減少する等)という場合があります。

価格調整条項の詳細・留意点等については、弊社コラム:2023.12.13『M&Aで損をしないための譲渡価格調整 ~本当に価格調整は必要なのか? 間違いの多いM&A契約の価格調整条項の論点整理~』に記載しておりますので、こちらのコラムも是非ご確認ください。

5. まとめ

- ネット・デットは、有利子負債(利息を付けて返済する必要がある負債)から余剰現預金(現預金のうち事業運営上必要となる運転資金を除いた金額)を控除して計算する。

- 株式価値算定手法の1つであるDCF法のうち、ネット・デットを使用するのは、エンタプライズDCF法で、株主及び債権者の両者に帰属する「企業価値」から債権者に帰属する価値(有利子負債、余剰現預金がある場合は減額する)を控除して株主に帰属する価値(株式価値)を計算する。

- エンタプライズDCF法と同様、マルチプル法(類似会社比較法)のうち、EV/EBITDA倍率及びEV/EBIT倍率による手法では、それぞれの倍率を用いて算出した企業価値からネット・デットを差し引いて株式価値を計算する。

- 株式価値の計算上、ネット・デットは、「デットライクアイテム」と「キャッシュライクアイテム」をそれぞれ有利子負債及び余剰現預金に加算して算出する。

- デットライクアイテムとは、有利子負債(デット)と同様に、株式価値の計算上、企業価値から控除すべき将来の支出・損失または収入の減少をもたらす項目である。例えば、退職給付債務、リース債務、役員退職慰労引当金、未払配当金、資産除去債務、偶発債務等がある。

- デットライクアイテムに対応する支払利息相当額をFCFに含めた(足し戻さない)ままDCF法を用いた場合、負債相当額の価値を2回カウントしてしまうダブルカウントの計算ミスが生じる。価値計算上留意が必要である。

- キャッシュライクアイテムとは、株式価値の計算上、企業価値に加算すべき余剰資金類似項目をいう。 例えば、運用目的の有価証券、節税目的の保険積立金等がある。また、余剰現預金については、様々な考え方があり留意が必要である。

- M&A契約における価格調整条項においてネット・デットが用いられるケースがある。但し、ネット・デットの増減が必ずしも価値の増減に直結しない場合があるので留意が必要である。

関連用語

#ネットデット #ネットキャッシュ #株式価値 #企業価値 #ディスカウンテッド・キャッシュ・フロー法(DCF法)

#エクイティDCF法 #フリー・キャッシュ・フロー(FCF) #類似会社比較法(マルチプル法) #デットライクアイテム

#キャッシュライクアイテム #価格調整条項